대개 주식 투자에 입문할 때, '좋은 주식을 장기 투자하라'거나, '추세에 올라타라'는 등의 말을 듣게 된다.

그러나, 실제로 겪어보면 그 기본적인 조언이라는 게 실제로는 실행하기 쉽지 않다는 것을 깨닫게 된다.

주식 가격의 변화 중 가장 잘 알려져 있는 것은 추세와 역추세이다.

추세와 역추세는 단기적으로도 나타난다.

1일 추세와 5일 역추세는 각각 데이 트레이딩과 스윙 트레이딩 기법의 기반이 되는 현상이다.

그러나, 단기 투자는 그 난이도가 무척 높으므로 일단 중장기 투자로 논의를 국한한다

추세의 경우 대부분의 위험 자산에서 나타나는 현상이며,

역추세(특히, 장기 역추세)의 경우 주식에서만 나타나는 현상에 가깝다.

추세는 중기적 현상으로 짧게는 몇 개월에서 길게는 1년간 지속되는 현상이며,

역추세는 장기적 현상으로 짧게는 3년에서 길게는 10년에 걸쳐서 나타나는 현상이다.

투자의 대가로 추앙받는 워렌 버핏은 장기 역추세 투자자이다.

여기서 문제가 생기는 데, 워렌 버핏이 말하는 장기 투자는 최소 3년, 길게는 10년 투자라는 것이다.

그래서, 워렌 버핏은

반토막을 견딜 수 없는 사람은 주식 투자를 하지 말라고 하거나,

10년간 보유하지 않을 주식은 아예 매수하지 말라고 하는 등의 말을 하는 것이다.

이러한 장기 역추세 투자는 대단히 큰 금액을 운용할 수 있다는 장점이 있지만,

일반인에게 이것이 딱히 장점은 아닌 반면,

짧게는 3년, 길게는 10년을 버틴다는 것은 일반인에게는 아주 힘든 일이다.

직장을 옮기면서 (일시적으로라도) 수입이 끊긴다거나,

운용하던 자영업에 매출이 하락한다거나,

아이가 커서 대학 등록금 같은 목돈이 필요하다거나,

IMF나 서브프라임 사태 같은 경제 위기가 발생할 수도 있고,

3~10년이라는 기간은 정말 온갖 일이 발생할 수 있는 기나긴 시간이다.

조선 시대에도 어지간한 사람은 부모의 3년상을 치르기 쉽지 않았다고 한다.

1년짜리 예금/적금조차 만기를 채우지 못하고 깨는 사람이 꽤 있다.

모든 게 빠르게 변하는 요즘 세상에 추세를 거슬러서 적자가 누적되어 있는 상태로 몇 년간 버틴다는 것이 일반인에게 가능한 것인가?

그리고, 기나긴 기다림 끝에 상승을 시작하더라도 막상 매수 단가에 근접하면 손실 누적의 고통에서 벗어나서 본전을 되찾고 싶은 유혹을 참지 못하고 너무 이른 시점에 매도하는 경향이 있다.

즉, 주식 투자 입문 시절에 들었던 '좋은 주식을 장기 투자하라'는 말은 이론적으로는 맞는 말이지만, 일반인에게 적합하지 않은 말이다.

그렇다면, 추세 투자는 쉬운 것인가?

추세 현상은 기대값은 높지만, 승률은 30% 정도에 불과하다.

세계 최고 추세 투자자라는 '마크 미너비니'조차도 승률이 50% 정도이라고 한다.

한 번 큰 추세가 터지면 큰 수익을 얻지만, 그 때까지 70%의 확률로 손실을 보면서 손절매를 지속해야 한다.

그리고, 큰 추세는 1년에 1번 오는 경우도 있고, 큰 경제 위기 이후에는 (투자자의 심리가 얼어붙어서) 3년 동안 아예 나타나지 않는 경우도 있다.

단 1번의 큰 추세를 놓치면 전략의 수익율이 크게 망가지기 때문에, 계속 손실을 입으면서 손절매를 반복하면서도 매수를 중단하면 안 된다.

손절매 1번 하는 것조차 힘들어하는 일반인에게 이것이 과연 버틸 수 있는 것인가?

그래서, 추세에 올라타라는 말도 이론적으로는 맞는 말이지만, 일반인에게 견디기 힘든 인내심을 요할 수 있다.

장기 역추세와 중기 추세에 털리고 나면 이제는 단기 투자에 눈을 돌린다.

그런데, 단기 투자는 대단히 어렵고, 경쟁도 치열하다.

일단, 증권사 펀드 매니저들은 분기별로 실적을 내어야 하므로, 모두들 단기 투자에 열중한다.

즉, 여의도에 있는 수 만명의 증권맨들이 모두 경쟁자이다.

월스트리트에 있는 펀드매니저들도 모두 경쟁자이다.

그들은 언론을 이용해서 개미들의 멘탈을 흔들거나 게임의 룰도 바꿀 수 있다.

일반인이 그들과 경쟁해서 이기겠다고?

불가능에 가깝다.

분기 실적에 목숨이 걸린 증권맨들과 경쟁을 피하려면 중장기 투자로 되돌아 갈 수 밖에 없다.

증권맨들과의 경쟁을 피한다고 해서 앞서 살펴봤듯이 중장기 투자도 쉽지 않다.

즉, 위험 자산 투자는 쉽지 않다.

그래서, 안전 자산인 예금과 채권에 투자한다면...

물려받은 재산이 없는 한, 어지간히 열심히 저축하더라도, 4%정도의 투자 수익율로는 노후보장이 힘든 경우가 대부분이다.

즉, 국민 연금이 망하지 않기를 빌면서, 젊은 세대들 등골 빼먹으면서 연명하면서 아파도 병원에 가기도 힘든 비참한 노후가 확정적으로 기다리고 있다.

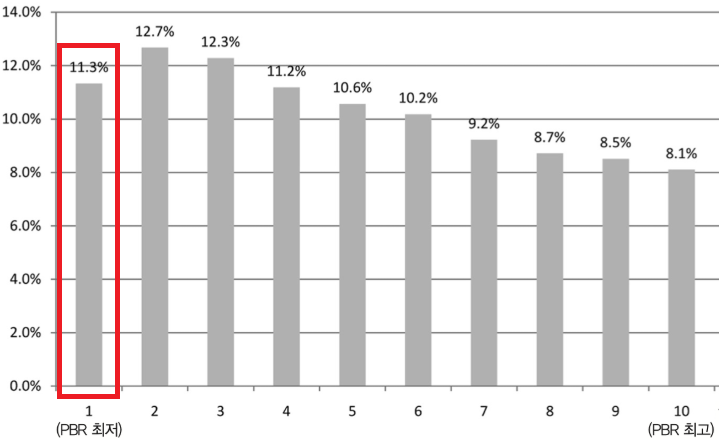

살고 싶다면 위험 자산에 투자해서라도 투자 수익율을 최소 8% 이상으로, 가능하다면 12% 이상으로 끌어올려야 한다.

살고 싶다면...

본인이 위험 자산 투자를 실행할 수 있는 사람인지는 작은 금액으로 여러 가지 투자 기법을 실행해 보면서 그 과정에서 오는 심리적 타격을 직접 체험해 봐야만 알 수 있는 것 같다.

남들이 왜 그렇게 판단이 꼬이고 최악의 실수만 반복하는 지는 직접 겪어보면 이해가 된다.

그리고, 투자 금액을 높여가면서 본인이 밤에 잠 들 수 있는, 즉, 심리적으로 감당할 수 있는 금액을 알아가야 한다.

섣불리 높은 비중이나 큰 금액으로 시작했다가 본인이 견딜 수 없는 금액이라고 깨닫을 때쯤이면 불면증은 기본이고, 스트레스로 인한 탈모, 폭식, 대사 질환, 불안한 감정으로 인한 주변 인간 관계의 트러블등 인생에 온갖 문제가 이미 발생해서 많은 타격을 입은 후이다.

위험 자산 투자는 간단할 수 있지만 쉽지는 않다.